Ketika seseorang mengajukan pinjaman ke bank, maka akan melewati sejumlah proses hingga akhirnya diputuskan pengajuannya diterima atau ditolak. Salah satu tahapan penting yang pasti dilakukan adalah penilaian kelayakan calon nasabah untuk menerima kredit atau disebut dengan istilah “credit scoring”. Lewat credit scoring ini, bank dapat mengurangi risiko gagal bayar yang mengakibatkan kerugian di sisi mereka.

Adapun credit scoring melibatkan sejumlah data penting nasabah, baik dari data histori keuangan atau transaksi lainnya. Menariknya, di era digital seperti saat ini, inovasi credit scoring turut berkembang pesat — memungkinkan bank dan institusi keuangan penyedia kredit untuk mendapatkan layanan penilaian yang lebih cepat, mendalam, dan efisien. Artikel berikut ini akan membahas tuntas tentang definisi credit scoring, cara kerja credit scoring, manfaat credit scoring, hingga inovasi-inovasi terkini dari layanan credit scoring di Indonesia.

Apa itu Credit Scoring?

Singkatnya, credit scoring adalah metode statistik untuk mengevaluasi risiko kredit suatu individu atau perusahaan berdasarkan informasi historis tentang perilaku kredit mereka. Metode ini digunakan oleh lembaga keuangan seperti bank, koperasi, hingga fintech untuk memutuskan apakah suatu peminjam akan diberikan kredit atau tidak, dan juga untuk menentukan jumlah kredit dan tingkat bunga yang akan diberikan.

Di Indonesia, regulasi tentang credit scoring salah satunya didasarkan pada Peraturan Bank Indonesia Nomor 23/2/PBI/2021 tentang Penilaian Kredit Berdasarkan Risiko. Beleid ini memuat prinsip-prinsip penilaian kredit berdasarkan risiko, termasuk penggunaan credit scoring sebagai salah satu metode yang dapat digunakan. Di aturan tersebut ditegaskan juga bahwa bank dan lembaga keuangan lainnya yang memberikan kredit harus melakukan penilaian risiko kredit terhadap peminjam berdasarkan informasi yang lengkap dan akurat, termasuk riwayat kredit dan data keuangan peminjam.

Adapun implementasi credit scoring harus didasarkan pada model statistik yang valid dan teruji, serta diuji secara berkala untuk memastikan keakuratannya. Bank dan lembaga keuangan juga diwajibkan untuk memberikan penjelasan yang jelas dan mudah dipahami kepada peminjam mengenai hasil penilaian risiko kredit yang dilakukan menggunakan credit scoring.

Mengenal Alternative Credit Scoring

Guna mendukung inovasi digital di bidang keuangan, Otoritas Jasa Keuangan menyelenggarakan mekanisme regulatory sandbox. Ini sesuai dengan aturan POJK No.13/POJK.02/2018, di dalamnya terdapat sejumlah klaster inovasi layanan keuangan yang tengah masuk dalam tahapan pengujian dan perizinan di sisi model bisnis. Salah satu klaster yang dimiliki adalah Alternative Credit Scoring.

Sesuai yang tertuang dalam aturan, Alternative Credit Scoring adalah lembaga atau badan yang mengolah data selain data kredit ataupun turunannya menggunakan algoritma tertentu melalui teknologi nilai atau informasi untuk menghasilkan huruf yang menunjukan assessment kelayakan seseorang menerima layanan di Bidang Jasa Keuangan.

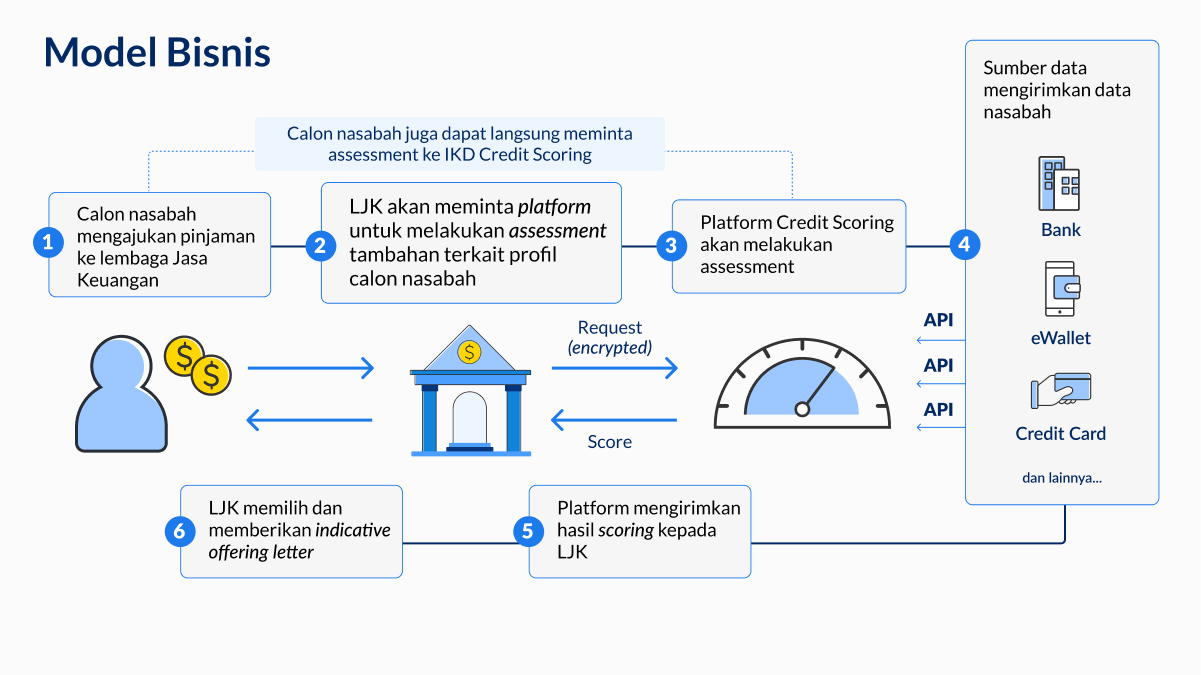

Mekanisme layanan Alternative Credit Scoring

Mekanisme layanan Alternative Credit Scoring

Selain data dari bank nasabah, platform Alternative Credit Scoring bekerja dengan menyediakan layanan penilaian kelayakan kredit dengan berbagai jenis data — mulai data transaksi e-wallet, transaksi kartu kredit, e-wallet, dan data-data digital lainnya. Sifat dari platform ini adalah untuk melengkapi kapabilitas yang telah dimiliki dalam penilaian kredit.

Cara Kerja Credit Scoring

Cara kerja credit scoring dimulai dengan pengumpulan data yang berkaitan dengan peminjam, seperti informasi pribadi, riwayat kredit, pendapatan, pekerjaan, dan lain-lain. Data-data tersebut dikumpulkan dari berbagai sumber, baik internal milik lembaga jasa keuangan maupun pihak ketiga. Selanjutnya data dianalisis dengan menggunakan teknik statistik dan model yang telah ditentukan sebelumnya — saat ini algoritma perhitungan credit scoring sudah banyak dibantu oleh teknologi komputasi seperti dengan kecerdasan buatan atau pembelajaran mesin.

Berdasarkan hasil analisis data, peminjam diberikan skor risiko kredit. Skor ini menunjukkan seberapa besar risiko atau ketidakmampuan peminjam untuk mengembalikan pinjamannya. Skor risiko kredit ini menjadi faktor penentu apakah bank atau lembaga keuangan akan memberikan kredit atau tidak, serta menentukan jumlah kredit dan tingkat bunga yang akan diberikan.

Penggunaan credit scoring dapat membantu bank dan lembaga keuangan dalam mengambil keputusan kredit yang lebih akurat dan efisien, serta meminimalkan risiko kredit. Namun, perlu diingat bahwa credit scoring bukanlah satu-satunya faktor yang dipertimbangkan dalam pengambilan keputusan kredit.

Bank atau lembaga keuangan juga akan mempertimbangkan faktor-faktor lain seperti nilai jaminan, karakter peminjam, dan kondisi ekonomi yang mempengaruhi kemampuan peminjam untuk membayar kembali kredit. Oleh karena itu, credit scoring harus digunakan bersama dengan analisis kualitatif yang cermat agar keputusan kredit yang diambil benar-benar akurat dan tepat.

Fungsi dan Manfaat Credit Scoring

Terdapat sejumlah fungsi dan manfaat credit scoring yang dapat dinikmati baik oleh bank, lembaga jasa keuangan, maupun nasabah, antara lain:

- Proses yang cepat dan efisien. Credit scoring memungkinkan lembaga keuangan untuk mengevaluasi kelayakan kredit peminjam dengan lebih cepat. Memanfaatkan model statistik dan data historis, proses penilaian risiko kredit dapat dilakukan secara otomatis — dan terdigitalsiasi.

- Meminimalisir risiko kredit macet. Melalui credit scoring, lembaga keuangan dapat meminimalkan risiko ketidakmampuan peminjam untuk membayar kembali kredit. Skor risiko kredit memberikan indikasi tentang seberapa besar kemungkinan peminjam akan mengalami masalah pembayaran. Dengan mempertimbangkan skor ini, lembaga keuangan dapat membuat keputusan kredit yang lebih informasional dan mengurangi risiko kerugian.

- Meningkatkan akurasi penilaian. Credit scoring menggunakan model statistik dan analisis data yang cermat untuk mengevaluasi risiko kredit. Dalam hal ini, platform tersebut dapat memberikan penilaian yang lebih objektif dan terstandarisasi. Dengan mengandalkan fakta dan data historis, penilaian kredit menjadi lebih akurat dan tidak tergantung pada penilaian subjektif individu. Hal ini membantu mencegah bias dan kesalahan penilaian yang dapat terjadi dalam proses penilaian manual.

- Membuka akses ke jaringan nasabah yang lebih luas. Bagi para peminjam, credit scoring dapat mempermudah akses terhadap kredit. Dengan memenuhi kriteria yang ditentukan dalam model credit scoring, peminjam yang memiliki rekam jejak kredit yang baik dapat lebih mudah memperoleh persetujuan kredit dan mendapatkan suku bunga yang lebih kompetitif. Hal ini membantu memfasilitasi pertumbuhan ekonomi, memberikan kesempatan bagi individu dan usaha kecil untuk mendapatkan modal yang dibutuhkan.

Credit Scoring di Open Finance

Open Finance merupakan konsep yang memungkinkan data dan layanan keuangan untuk dapat terhubung secara digital. Di dalamnya terdapat proses pertukaran data yang aman antarlembaga dan pihak ketiga melalui API terbuka. Melalui konsep ini, individu atau perusahaan dapat memberikan izin akses data keuangan mereka untuk digunakan pada kebutuhan tertentu. Ini memungkinkan integrasi yang lebih mudah antara layanan dan produk keuangan yang berbeda.

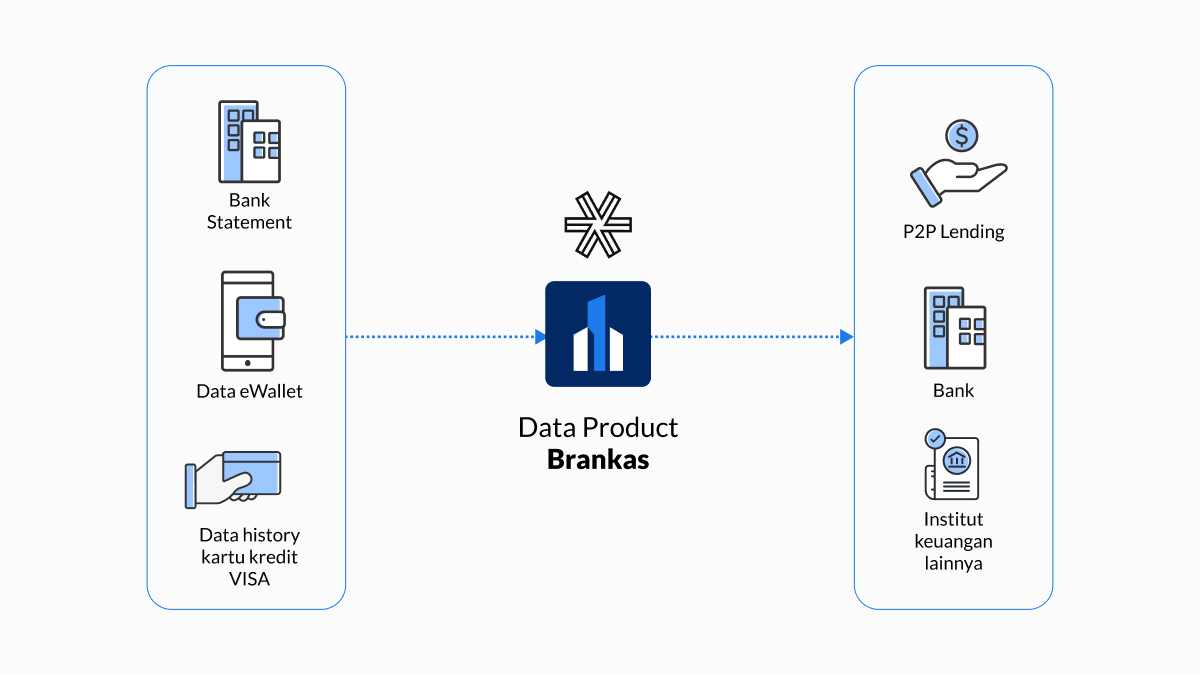

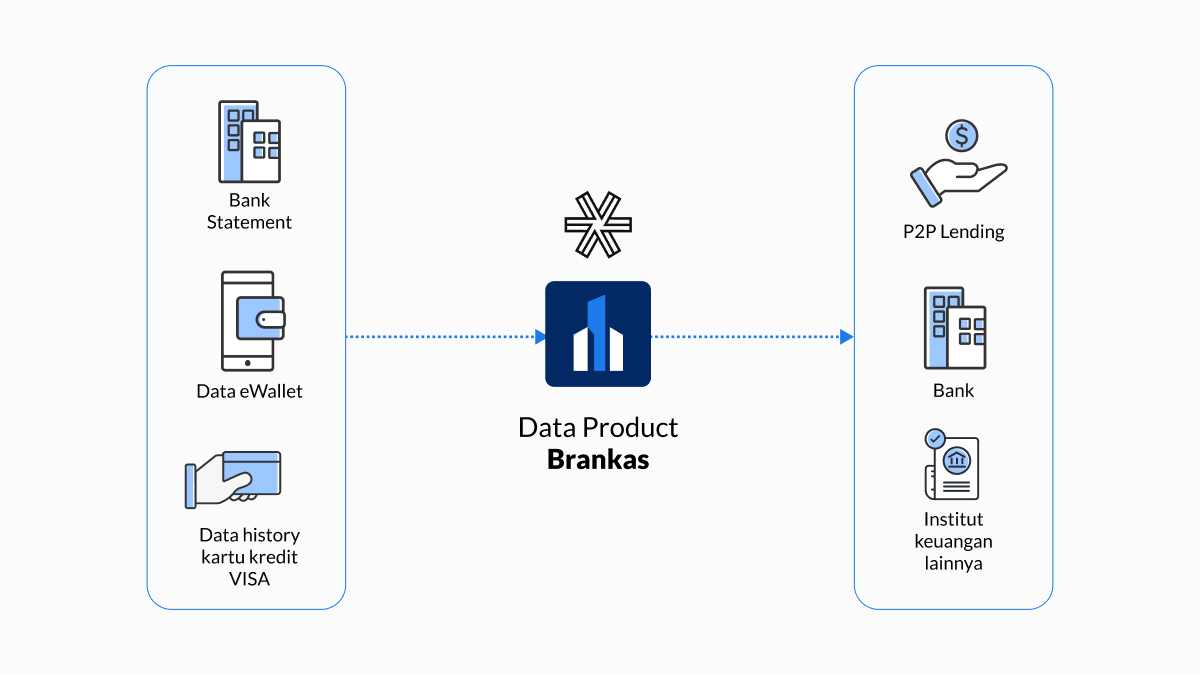

Dalam konteks credit scoring, Brankas dapat membantu lembaga jasa keuangan menyediakan data yang lebih luas untuk kebutuhan penilaian mereka seperti data bank statement, data e-wallet, bahkan data histori transaksi kartu kredit VISA untuk mendukung institusi keuangan di Asia Tenggara. Kapabilitas Open Finance yang dimiliki memungkinkan pengguna menghubungkan akun bank yang dimiliki ke platform fintech pihak ketiga untuk bisa berbagi data yang bermanfaat untuk membantu proses credit scoring.

Menggunakan Brankas APIs, pengembang platform seperti bank, p2p lending, personal finance management dan institusi keuangan lainnya dapat menyediakan fasilitas penilaian kredit yang lebih mendalam — dengan tetap memudahkan tim pengembang dalam mengakses dan mengelola berbagai data finansial penting.

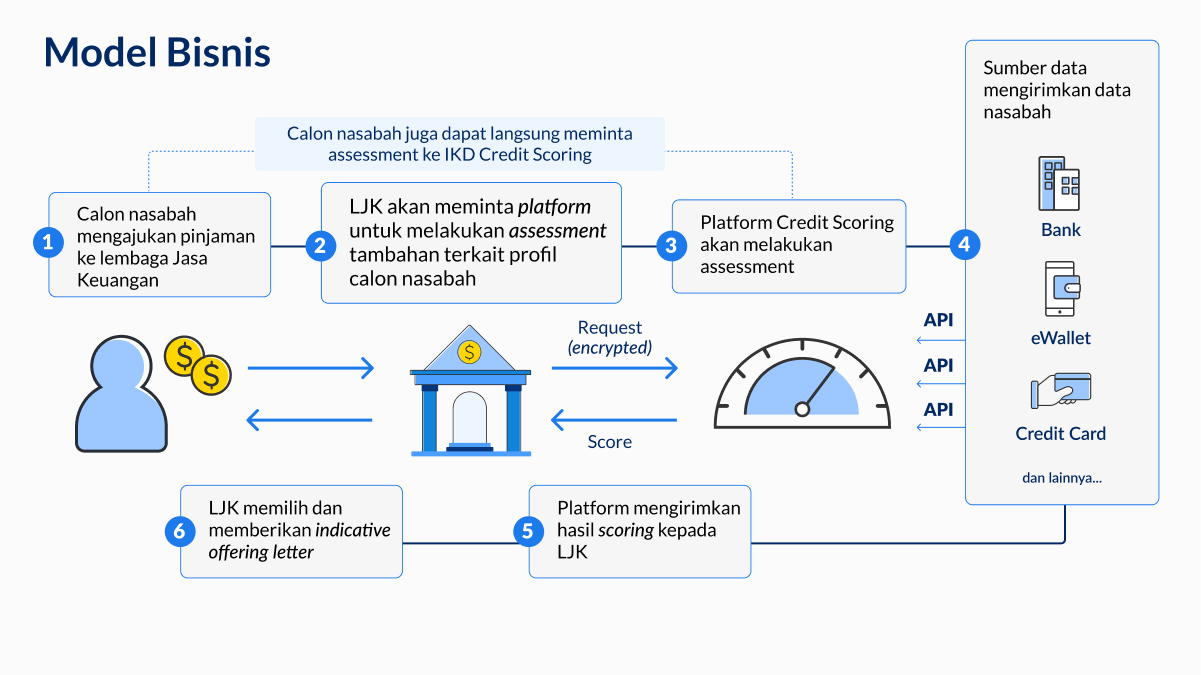

Mekanisme layanan Alternative Credit Scoring

Mekanisme layanan Alternative Credit Scoring